原标题:【章节考点】2022年初会基础学习经济法第六章 其他税收法律制度(4)

在中国领域和中国管辖的别的海域开发应税资源的单位和个人,为资源税纳税人。中外合作开采陆上、海上石油资源的企业依法缴纳资源税。

(1)能源矿产:原油,天然气、页岩气、天然气水合物,煤,煤成(层)气,铀、钍,油页

(2)选矿,是指原矿通过破碎、切割、洗选、筛分、磨矿、分级、提纯、脱水、干燥等过程形成的产品,包括富集的精矿和研磨成粉、粒级成型、切割成型的原矿加工品。

提 个 醒纳税人开采或者生产应税产品自用于连续生产应税产品的(如以自采原煤加工为选煤),在移送环节不缴纳资源税。

分 析 君资源税与消费税,在纳税环节上有相类似的地方,二者都是单一环节征税,而且自产应税产品(应税消费品)用于连续生产应税产品(应税消费品)的,不缴纳资源税(消费税)。

资源税实行从价计征或者从量计征,分别适用比例税率和定额税率,具体税率见附件。

1. 大部分应税产品都实行从价计征,地热、石灰岩、其他粘土、砂石、矿泉水、天然卤水,可以再一次进行选择实行从价计征或者从量计征。具体计征方式由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

(1)纳税人以自采原矿直接销售,或者自用于应当缴纳资源税情形的,按照原矿计征资源税。

(2)纳税人以自采原矿洗选加工为选矿产品营销售卖,或者将选矿产品自用于应当缴纳资源税情形的,按照选矿产品计征资源税。

3. 纳税人开采或者生产适用不同税率应税产品的,应当分别核算不同税率应税产品的销售额或者销售数量;未分别核算或者不能准确提供不同税率应税产品的销售额或者销售数量的,从高适用税率。

①应税产品的销售额,按照纳税人销售应税产品向购买方收取的全部价款确定,不包括增值税税款。

②计入销售额中的相关运杂费用,凡取得增值税发票或者其他合法有效凭据的,准予从销售额中扣除。相关运杂费用是指应税产品从坑口或者洗选(加工)地到车站、码头或者购买方指定地点的运输费用、建设基金和随运销产生的装卸、仓储、港杂费用。

纳税人申报的应税产品销售额明显偏低且无正当理由的,或者有自用应税产品行为而无销售额的,主管税务机关可以按下列方法和顺序确定其应税产品销售额:

应税产品的销售数量,包括纳税人开采或者生产应税产品的实际销售数量和自用于应当缴纳资源税情形的应税产品数量。

(1)纳税人外购应税产品与自采应税产品混合销售或者混合加工为应税产品销售的,在计算应税产品销售额或者销售数量时,准予扣减外购应税产品的购进金额或者购进数量;当期不足扣减的,可结转下期扣减。

(2)纳税人以外购原矿与自采原矿混合洗选加工为选矿产品销售的,在计算应税产品销售额或者销售数量时,按照下列办法来进行扣减:准予扣减的外购应税产品购进金额(数量)=外购原矿购进金额(数量)×(本地区原矿适用税率 ÷ 本地区选矿产品适用税率)

(1)纳税人应当准确核算外购应税产品的购进金额或者购进数量,未准确核算的,一并计算缴纳资源税。

(2)纳税人核算并扣减当期外购应税产品购进金额、购进数量,应当依据外购应税产品的增值税发票、海关进口增值税专用缴款书或者其他合法有效凭据。

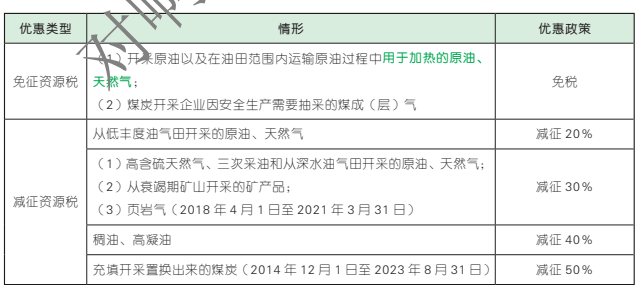

(1)纳税人的免税、减税项目,应当单独核算销售额或者销售数量;未单独核算或者不能准确提供销售额或者销售数量的,不予免税或者减税。

(2)纳税人开采或者生产同一应税产品同时符合两项或者两项以上减征资源税优惠政策的,除另有规定外,只能选择其中一项执行。

(3)纳税人开采或者生产同一应税产品,其中既有享受减免税政策的,又有不享受减免税政策的,按照免税、减税项目的产量占比等方法分别核算确定免税、减税项目的销售额或者销售数量。

纳税人销售应税产品,纳税义务发生时间为收讫销售款或者取得索取销售款凭据的当日;自用应税产品的,纳税义务发生时间为移送应税产品的当日。

(1)纳税人按月或者按季申报缴纳的,应当自月度或者季度终了之日起 15 日内,向税务机关办理纳税申报并缴纳税款。

(2)不能按固定期限计算缴纳的,可以按次申报缴纳。按次申报缴纳的,应当自纳税义务发生之日起 15 日内,向税务机关办理纳税申报并缴纳税款。

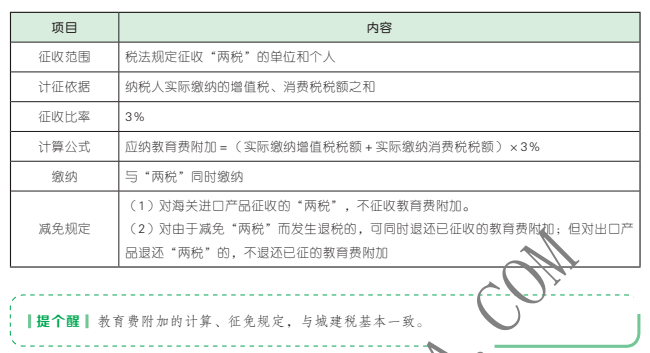

城市维护建设税是以纳税人实际缴纳的增值税、消费税税额(以下简称“两税”)为计税依据所征收的一种税,最大的目的是筹集城镇设施建设和维护资金。

(1)城市维护建设税的纳税人是指在中国境内缴纳增值税、消费税的单位和个人。

(2)城市维护建设税扣缴义务人为负有增值税、消费税扣缴义务的单位和个人,在扣缴“两税”的同时扣缴城市维护建设税。

(1)由受托方代扣代缴、代收代缴“两税”的单位和个人,其代扣代缴、代收代缴的城市维护建设税按受托方所在地适用税率执行。

(2)流动经营等无固定纳税地点的单位和个人,在经营地缴纳“两税”的,其城市维护建设税的缴纳按经营地适用税率执行。

提 个 醒纳税人因违反“两税”有关法律法规而加收的滞纳金和罚款,不作为城市维护建设税的计税依据。

城市维护建设税属于“两税”的一种附加税,原则上不单独规定税收减免条款。如果税法规定减免“两税”,也就相应地减免了城市维护建设税。

(1)对出口货物、劳务和跨境销售服务、非货币性资产以及因优惠政策退还增值税、消费税的,不退还已缴纳的城市维护建设税。

(2)对进口货物或者境外单位和个人向境内销售劳务、服务、非货币性资产缴纳的增值税、消费税税额,不征收城市维护建设税。

(3)对“两税”实行先征后返、先征后退、即征即退办法的,除另有规定外,附征的城市维护建设税,一律不予退(返)还。

(4)根据国民经济与社会持续健康发展的需要,国务院对重大公共基础设施建设、特殊产业和群体以及重大突发事件应对等情形可以规定减征或者免征城市维护建设税,报全国人民代表大会常务委员会备案。

记 忆 狂城市维护建设税的税收优惠记忆口诀:进口不征,出口不退,同“两税”减免,不退不返。

城市维护建设税纳税义务发生时间与增值税、消费税的纳税义务发生时间一致,分别与增值税、消费税同时缴纳。

②扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。

②实行按月或者按季计征的,纳税人应当于月度或者季度终了之日起 15 日内申报并缴纳税款。

③实行按次计征的,纳税人应当于纳税义务发生之日起 15 日内申报并缴纳税款。

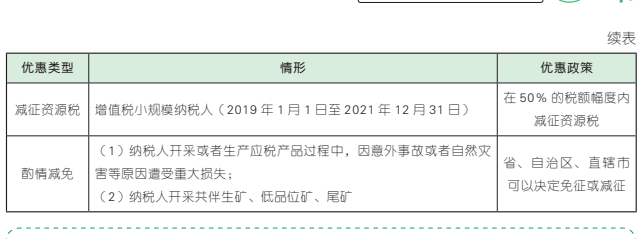

教育费附加是以各单位和个人实际缴纳的“两税”的税额为计税依据而征收的一种费用,其目的是加快发展教育事业,扩大教育经费资金来源。

位于县城的奔腾汽车厂 2020 年 8 月向税务机关申报缴纳增值税 20 万元、消费税 30 万元,进口汽车零配件缴纳进口关税 2 万元、进口增值税 5 万元;因未按期缴纳税款,被税务机关加收滞纳金 0.5 万元。

实际缴纳的增值税 20 万元、消费税 30 万元应计入城建税和教育费附加的计税依据;进口环节增值税、进口关税、滞纳金,均不计算城建税和教育费附加。县城的城建税税率为 5%,应缴纳城市维护建设税=(20 + 30)×5% = 2.5(万元)教育费附加征收率为 3%,应缴纳教育费附加=(20 + 30)×3% = 1.5(万元)